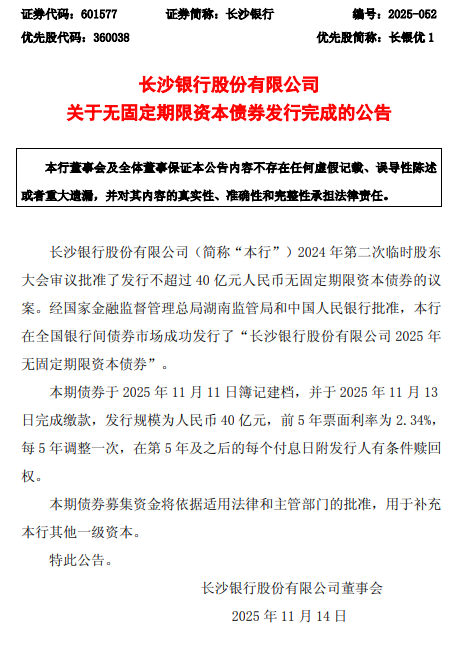

今日,长沙银行公告称,宣布在全国银行间债券市场成功发行“长沙银行股份有限公司2025年无固定期限资本债券”,发行规模为40亿元人民币。

据了解,长沙银行2024年第二次临时股东大会已审议批准发行不超过40亿元该类债券的议案,随后顺利获得国家金融监督管理总局湖南监管局和中国人民银行的批准。本期债券于2025年11月11日完成簿记建档,11月13日正式完成缴款,发行过程高效有序。

本期债券前5年票面利率为2.34%,每5年调整一次,在第5年及之后的每个付息日附发行人有条件赎回权。本期债券募集资金将依据适用法律和主管部门的批准,用于补充长沙银行其他一级资本。

从经营业绩上看,今年前三季度,长沙银行实现营业收入197.21亿元,同比增长1.29%;归母净利润65.57亿元,同比增长6%。报告期内,该行利息净收入为144.49亿元,同比下降2.95%;投资收益达54.64亿元,同比增长137.57%,占总营收比重为27.71%,较上年同期上升约15个百分点。

截至2025年9月末,长沙银行总资产规模为1.24万亿元,较年初增长8.45%;发放贷款及垫款本金为6065.26亿元,较年初增长11.27%。截至2025年6月末,该行个人贷款余额1920.36亿元,较上年末增长1.33%,其中个人消费贷余额808.45亿元,占个人贷款余额比重为42.1%。

从资产质量上看,截至2025年9月末,长沙银行不良贷款率为1.18%,较年初上升0.01个百分点;关注类贷款占比为3.25%,较年初上升0.62个百分点。而本次无固定期限资本债券的成功发行,也将进一步增强长沙银行资本实力。

责任编辑:方杰

免责声明:

中国电子银行网发布的专栏、投稿以及征文相关文章,其文字、图片、视频均来源于作者投稿或转载自相关作品方;如涉及未经许可使用作品的问题,请您优先联系我们(联系邮箱:cebnet@cfca.com.cn,电话:400-880-9888),我们会第一时间核实,谢谢配合。