今日(10月28日)晚间,六大国有银行(工、农、中、建、交、邮储)三季报披露完毕。据财联社记者统计,前三季度,六大行盈利增速保持稳定,合计实现归母净利润10254.22亿元,同比增长6.47%;以273天计算,平均日赚37.56亿元。其中,工行以2658.22亿元仍居首位,邮储银行盈利增速最快,较上年同期增长14.48%。

与此同时,截至三季度末,六大行总资产合计约为162.5万亿元,与上年末相比,维持了一定的扩表增速,资产总额的增速中枢位于7%至16%。据银保监会统计,三季度末商业银行合计总资产为308.23万亿元,六大行的总资产占比超一半。

工行营收同比微降 六大行非息收入增速放缓

业绩显示,前三季度六大行合计实现营业收入约2.84万亿元,同比增长2.36%。工行实现营收7113.92亿元,同比下降0.10%;农行、建行均超过5000亿元,同比增速分别为3.62%、5.05%。

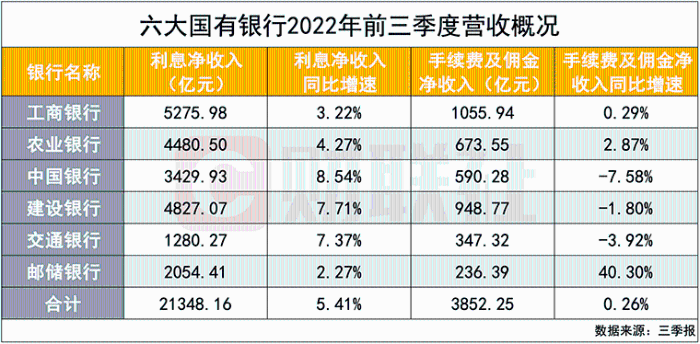

分项来看,六大行共计实现利息净收入约2.13万亿元,同比增长5.4%,占整体营收的75.13%,较上年同期小幅增长2.18个百分点。其中,工行实现5275.98亿元居首;相较于去年同期,中行、建行、交行分别增长8.54%、7.71%、7.37%。

工行营收出现同比下降的原因在于非息收入减少,该行前三季度实现非利息收入1837.94亿元,同比下降8.54%,其中,手续费及佣金净收入小幅增长0.29%。值得注意的是,除工行以外,受多重因素影响,多家国有大行的非息收入也出现起伏。中行、建行、交行的手续费及佣金净收入也分别同比减少了48.43亿元、17.36亿元、14.17亿元。

对于手续费及佣金净收入同比下降,交行三季报显示,主要是受国内外资本市场波动、减费让利以及理财产品净值化转型影响。建行也表示,主要是银行卡手续费、顾问和咨询费等产品收入有所下降。

此外,农行前三季度实现手续费及佣金净收入673.55亿元,同比增长2.87%;邮储银行的中收业务则延续了二季度的高增势头,手续费及佣金净收入同比增长超40%至236亿元。

整体来看,六大行合计实现手续费及佣金净收入3852.25亿元,同比增长0.26%,较二季度末1.18%的增速有所放缓;此外,在整体营收中的占比为13.56%,较上年同期小幅下降0.28个百分点。

“三季度,资本市场风险资产价格仍表现一般,预计上市银行财富管理、信用卡等净手续费收入表现较弱,同比增速可能延续二季度的较低水平。”中金公司银行研究团队此前表示,但中长期而言,财富管理和消费信贷业务可能仍是银行重要的盈利来源,预计银行并不会因业务短期遇冷而放弃对其战略投入。

信贷增量创新高 工农建年内均增超2万亿

今年以来,银行业持续加大对实体经济的支持力度。在三季报披露之前,部分上市银行已集体“剧透”信贷投放情况,据统计,其中五大行(除邮储银行外)较年初新增贷款规模约8.8万亿元。

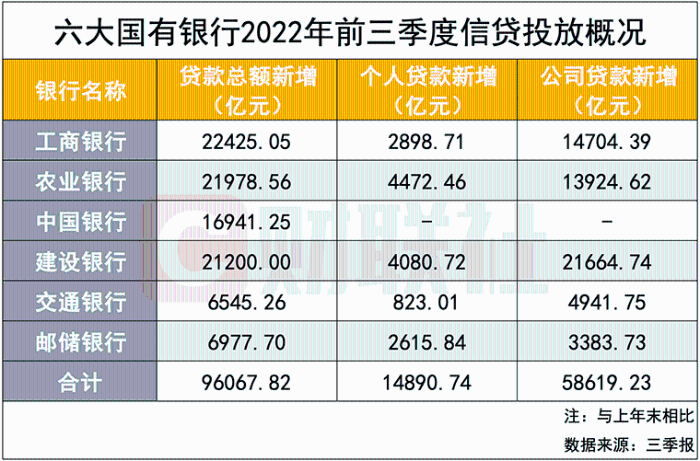

三季报显示,与上年末相比,六大行的贷款总额新增9.6万亿元。多家大行披露称,前三季度的贷款增量创下同期新高,贷款总额较上年末增幅超10%。具体来看,工、农、建的贷款及垫款总额均增加2万亿元以上;中行新增客户贷款1.69万亿元;交行、邮储的贷款增量也在6500亿元以上。

细分来看,据财联社记者统计,与上年末相比,五大行(中行未披露)公司类贷款合计增量约5.86万亿元,其中建行贡献2.17万亿元,截至三季度末该行公司类贷款为11.76万亿元,工、农、建也贡献超1万亿元;另一方面,五大行个人贷款合计新增近1.49万亿元,其中增量最多为农行的4472亿元。

中泰证券研究所所长戴志锋表示,结合社会融资情况看,国有行支撑作用增强,前三季度累计新增贷款贡献52.4%,单季3季度贡献度也提升至55%。在基建托底的大背景下,国有大行参与度逐步提升。预计四季度大行仍是信贷投放主力,配合各类稳增长政策对社融增长起到支撑。

合计不良余额环比增加逾190亿元

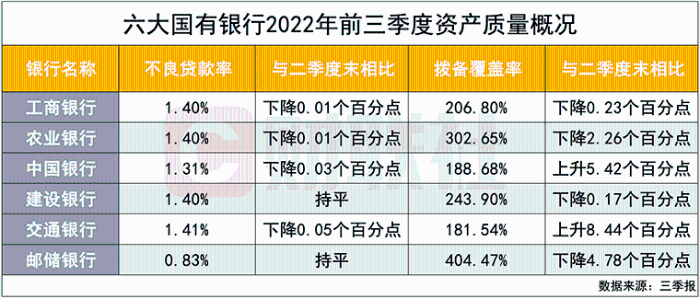

资产质量方面,截至三季度末,六大行的不良贷款率均保持在低位,除建行、邮储银行环比持平于1.40%、0.83%外,其余五大行均有小幅改善,降幅在1至5个基点,工行、农行均为1.40%,中行、交行分别为1.31%、1.41%。

以余额口径计算,截至三季度末,六大行的合计不良贷款余额为12733.56亿元,较二季度末增加了190.78亿元。其中,建行三季度末不良贷款余额为2931.36亿元,环比增加76.27亿元;工行、农行也环比上升50多亿元;此外,六大行中仅交行的不良贷款余额较二季度末减少12.71亿元。

以此同时,六大行仍保持贷款拨备计提力度,拨备覆盖率维持在高位。与二季度末相比,交行、中行分别上升8.44个、5.42个百分点至181.54%、188.68%;其余银行则出现环比下降,降幅在0.17至4.78个百分点。

责任编辑:王超

免责声明:

中国电子银行网发布的专栏、投稿以及征文相关文章,其文字、图片、视频均来源于作者投稿或转载自相关作品方;如涉及未经许可使用作品的问题,请您优先联系我们(联系邮箱:cebnet@cfca.com.cn,电话:400-880-9888),我们会第一时间核实,谢谢配合。