8月24日,央行成都、广州分行分别对外公示该地区首批金融科技创新监管试点应用,至此金融科技创新监管试点的北京、上海、重庆、深圳、雄安新区、杭州、苏州、成都、广州等9个地区已经全部公布了具体的创新应用项目。

在这60个创新应用项目中,54个有银行参与,银行参与度高达90%。技术方面,涉及人工智能、大数据、区块链、支付标记化、TEE、物联网等各种创新技术。

5G商用牌照的正式发放让2019年成为5G元年,而今年随着5G基站的不断建成、网络建设的加速推进,预计2020年年内5G用户将会突破1亿。而5G的逐渐普及将会对各行各业的数字化发展产生质的改变。金融领域在疫情和线上服务的推行下,非接触服务得到了一定的发展,5G将会进一步提升其服务效率和服务范围。

本期移动支付网金融科技创新专题将聚焦“5G”技术的应用,在整理出金融领域5G创新应用的同时,也来看看这些应用的具体特点。

5G为银行业创新带来的改变

国际电联定义5G具有增强型移动宽带(eMBB)、海量机器类通信(mMTC)和超高可靠与低时延通信(uRLLC)等典型特征,通俗一点理解可以总结为高速度、泛在网、低功耗、低时延以及万物互联。这些特点决定了5G会对传统行业带来改变。

银行业在5G方面的探索由来已久,2019年6月5G牌照发放之后,银行业紧抓5G带来的数字化转型机遇,纷纷推出“5G+智能银行”。

同年5月31日,中国银行宣布在北京推出首家5G网点;6月11日,工商银行基于5G应用的首家新型智慧网点在苏州亮相;7月中旬,建设银行首批3家5G科技无人银行也在北京正式营业。

5G技术构建了终端与云端新的快速通道,融合物联网、边缘计算等技术特点,实现物与物、人与物、人与人的全面连接,推动银行基础架构体系的全面升级。因此,5G融合相关技术能够带来银行业务创新。

据工行金融科技研究院发布的《5G时代银行创新白皮书》显示,5G技术能为银行业带来新的对客服务体验实践,比如打造智慧网点体验空间、升级银行远程智能服务、创新升级银行营销手段等;也能加快内部运营转型实践,比如线上线下一体化运营模式创新、打造智慧信贷风控新模式、助力银行安防精细化管理;还能构建金融生态服务实践,比如在产业互联网领域、普惠金融领域、社会民生公共服务领域等等。

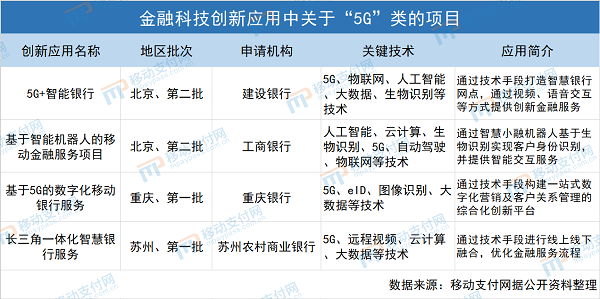

目前公布的金融科技创新应用中,不乏有5G技术的相关运用,具体案例如下:

其中包括主要应用5G技术的建行5G+智能银行、重庆银行基于5G的数字化移动银行服务,也包括运用到5G技术的工行智能机器人移动金融服务以及苏州农商行的长三角一体化智慧银行服务。

5G的具体应用以及创新案例详解

尽管都运用了5G等相关技术,但实际上这几类创新应用都是在传统银行转型的基础上开展的智慧银行服务。具体而言:

建行:5G加持,自助刷脸办理业务

建行的“5G+智能银行”项目的关键点是其“自助刷脸设备”,主要是通过5G等技术支持,基于线下自助设备的“刷脸”服务,开展远程金融服务的办理,包括理财、信用卡、账户服务等270项金融服务。

从其“用户协议”(建行自助设备刷脸服务用户协议)来看,主要是客户在线下自助设备通过刷脸方式办理业务,包括刷脸现金存取、刷脸转账、刷脸支取转存、刷脸信息查询、刷脸理财、刷脸基金、刷脸电子银行、刷脸办理借记卡年费减免等各类服务。

当然其中也提到了手机银行与5G网点的线上线下融合,重塑金融服务流程,为客户提供理财、信用卡等金融服务及扶贫购物等非金融服务。但是具体如何融合,并未详细提及。

工行:机器人+概念车,服务+引流

工行的“基于智能机器人的移动金融服务项目”顾名思义关键点在于“智能机器人”,智慧小融机器人基于生物识别技术实现客户身份识别,基于云计算、人工智能、语音语义分析等技术可以为网点客户提供各类智能交互服务,还可以协同网点内的智能机具办理行内转账等复杂业务,也可以多机器人协同提供服务。

另外,其还计划推出小融未来号金融服务概念车,基于5G、自动驾驶、物联网等技术,具备自动驾驶、智能交互、业务办理、产品展示的能力。

需要注意的是,智慧小融机器人提供的简单、复杂业务均需要客户插卡输密操作,不涉及服务协议。而小融未来号承载了产品介绍和客户引流功能,将客户引流到手机银行,基于手机银行办理具体业务,因此相应的服务协议仍然是基于工行的电子银行个人客户服务。

重庆银行:“移动”条件下的金融服务方案

重庆银行的“基于5G的数字化移动银行服务”主要面向的是重庆银行的“一线营销人员”,包括但不限于客户经理、综合柜员和大堂经理,其在多种业务场景下利用移动终端(平板电脑或智能手机)+可拓展设备(移动背夹)+App(平板电脑客户端或手机客户端)以软硬件结合的形式,建立的一个全行统一的、开放的、可拓展的标准化移动服务平台。

简而言之,这套服务体系是给银行工作人员在“移动”条件下,为客户提供一系列金融服务的。具体包括个人、企业和中小微客户的账户开立、产品签约及购买,信贷预申请、征信授权等服务。

其利用5G的大带宽、低延时实现移动条件下的音频、视频实时“双录”功能,应用于银行理财产品的签约、账户开立、信贷面签等多个业务环节。还可以通过可拓展设备,利用eID、图像识别等技术实现客户身份的智能识别,增加多种身份认证方式,增强信贷认证和反欺诈等业务的风控能力。另外,在企业开户流程上进行了效率的提升,整个流程可缩短至30分钟左右。

苏州农商行:基于智慧银行平台的线上金融服务

苏州农商行“长三角一体化智慧银行服务”主要是通过“智慧银行”的平台来进行金融服务的办理,一方面用户在智慧银行进行金融服务信息预填,线下网点办理业务;另一方面基于不同业务场景、不同风险等级为客户提供差异化的金融服务。

如何差异化呢?其主要是综合应用5G远程视频、eID、OCR等技术实现个人及企业身份和客户真实意愿的核验,智慧银行客户端基于私钥分散生成存储和多私钥协同签名技术(了解该技术详情见“云签盾”应用分析)实现手机银行、企业银行App中支付场景的数据签名,客户端可基于SE、TEE等技术构建安全、快速的移动客户端登录认证。

通过以上技术手段构建了一套模块化、组件化、多元化的eKYC服务系统,来根据不同业务场景、不同风险等级、不同认证强度提供灵活配置的接入方案。

因此,总的来说这套智慧银行服务仍然是线上的金融服务,并未涉及线下的银行设备创新,认证手段上也与重庆银行的类似。

四大5G金融科技创新应用的异同

通过以上对于单个创新案例的分析,我们可以大致了解四个银行关于5G金融科技创新应用的基本情况。从整体而言,四者也有较大的差异性:

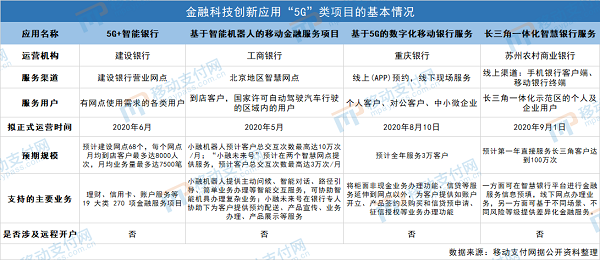

首先在服务渠道和服务用户方面,建行的“5G+智能银行”是面向部分营业网点,预计68个网点,针对的是有网点使用需求的各类用户;而工行的“基于智能机器人的移动金融服务项目”则是面向北京地区的智慧网点,同样也是针对有到店需求的用户;重庆银行的“基于5G的数字化移动银行服务”是面向的银行一线营销人员,通过线上预约线下服务的形式,最终将服务带到个人客户、对公客户、中小微企业;而苏州农商行“长三角一体化智慧银行服务”则是面向长三角一体化示范区的个人及企业用户,通过手机银行与移动银行终端的形式来提供服务。

其次能办理的业务类型不太一样,同时由于银行规模和面向群体等原因,其预期规模也不尽相同。

其中建行的“5G+智能银行”服务基于自助设备能办理的业务相对较多,但由于自助设备的布设问题以及面向的是所有用户,因此一定程度上控制了服务人数,最多月均8000人次;工行的智能机器人和概念车相对而言仅能办理一部分交互服务和协助服务,业务类型比较轻量,因此预计总交互次数最高达10万次/月;重庆银行与建行类似,也能办理大部分非现金业务以及信贷服务,但同样由于业务复杂化程度高,面向客户群体广,因此预计全年服务共计3万客户;苏州农商行的智慧银行服务则是纯线上服务流程,同时可以根据不同场景和安全等级提供差异化服务,预计第一年可服务长三角客户达到100万次。

最后,尽管四大5G金融科技创新应用在本质上有着较大差异性,而且利用5G技术的重要性、关键性也大不相同,但是四者也有一定的相同点。其都是银行在“智慧银行”上的服务创新,都是应用创新技术手段通过线上或线下方式为用户提供金融服务的方式。

另外还有一点相同点需要强调的是,尽管部分涉及信贷开户以及企业开户预审核,但是四者都不涉及远程开户的操作。

5G时代银行业的金融创新展望

5G技术会给金融行业乃至各行各业带来一些业务模式或服务能力上的提升,对于银行业而言主要表现在:

1、支付载体和服务载体的多样化。5G将大大增加物与物之间的联系,支付载体将由基本的智能手机拓展到手环、手表等更广泛的智能设备,同时由于万物互联或将为支付提供协同认证的能力,金融服务将从最基本的柜台和手机转移到自助设备、自助机器人、移动银行等更多服务载体上。

2、虚拟现实或将带来金融服务体验的升级。5G技术将会推动VR/AR的进步,未来银行或将可以利用虚拟化场景为金融服务提供更加真实和贴切的用户感受。

3、线上化服务将会是趋势。无论是5G还是疫情关系都会促使银行业的金融服务向线上化转型,未来生物识别、5G远程视频、人工智能等技术加持下,我们想不出不线上化的理由。

诚然,5G通信和大数据、人工智能等技术的应用能为银行业带来更多本质的改变,但也同样面临着挑战。比如新服务环境所带来的安全风险问题、5G催生下的行业标准问题、新技术解构下的行业竞合问题等等。

责任编辑:陈爱

免责声明:

中国电子银行网发布的专栏、投稿以及征文相关文章,其文字、图片、视频均来源于作者投稿或转载自相关作品方;如涉及未经许可使用作品的问题,请您优先联系我们(联系邮箱:cebnet@cfca.com.cn,电话:400-880-9888),我们会第一时间核实,谢谢配合。