六大行作为中国银行业的重要行业风向指标,犹引市场关注。标普信评于4月24日发布的《疫情冲击下展现韧性:大型国有商业银行2020年信用质量展望》称,受疫情影响,大型国有商业银行的资产质量和盈利水平在2020年或将面临压力,但预计国有六大行(工商银行、建设银行、农业银行、中国银行、交通银行、邮储银行)整体资本充足水平不会受到显著影响,总体信用质量将在国内银行业体系中保持稳定。

同时,鉴于国内疫情从3月以来已得到有效控制,标普信评预计,2020年六大行会在支持实体经济复工复产的过程中发挥重大作用,为其主要对公业务客户群——大型企业提供大量的信贷支持,预计第二、三季度的业务将恢复增长势头,全年业务发展也将保持稳健,其盈利能力和资产质量的下行压力风险总体可控。

六大行市场份额略有下降,业务状况稳健

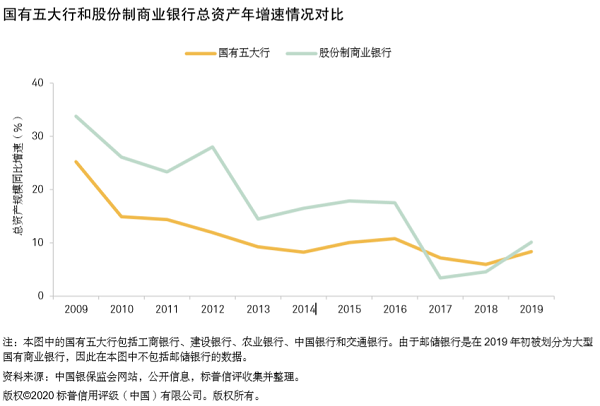

近年来,六大行总体市场份额略有下降。公开数据显示,截至2019年末,六大行在商业银行中的资产市场份额为48.7%,较上年末下降2.9%。这主要是由于股份制商业银行等增长更快,但六大行的业务增速相比之下更为稳健。报告预计,六大行的业务竞争力未来仍将保持稳定。

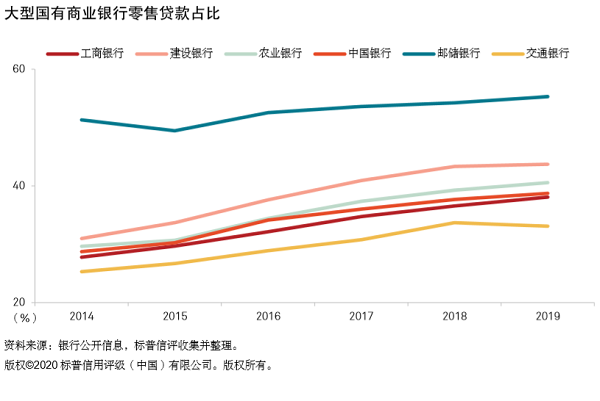

零售贷款业务是国有大行近年发展的一个重点,尤其是个人住房抵押贷款方面。标普信评认为该业务结构调整是具有正面影响的,因为零售贷款业务的分散性好,且国内个人住房抵押贷款的资产质量普遍较好。相对于其他五大行,邮储银行的零售贷款占比长期以来显著高出10个百分点左右,也造成了该行特殊的资产结构。

受疫情影响,银行业第一季度业务的开展受到负面影响。但随着国内疫情基本控制,复工复产大力展开,六大行将在2020年度为实体经济提供大量的信贷支持。因此,2020年全年业务增速不会受到新冠疫情的严重影响,预计第二、三季度的银行业务将恢复增长势头。

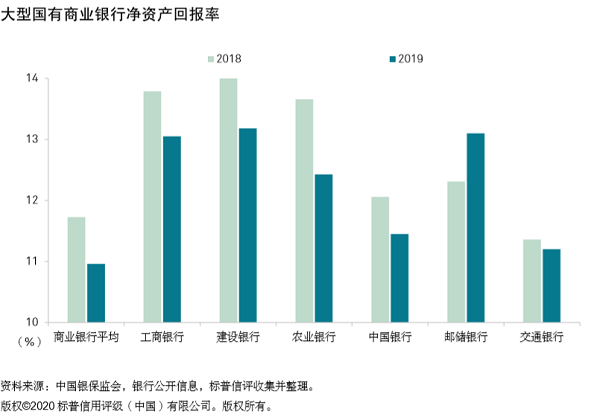

盈利能力面临下行压力,但总体影响可控

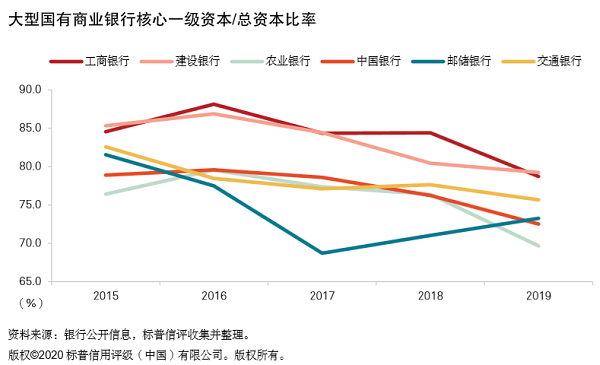

截至2019年末,六大行平均披露口径资本充足率为16.31%,较 2018年末上升0.61个百分点。标普表示,这一提升主要是因为良好的资本内生能力和混合资本债券的大量发行。但2020年,受新冠疫情的影响,为了支持降低实体经济融资成本,银行的净息差收窄以及信用成本上升将导致六大行2020年的盈利能力面临一定下行压力。

总的来说,六大行依靠良好的盈利能力和稳定的现金分红比例,具有稳健的资本内生能力,有利于维持充足的资本水平。同时,六大行在2019年发行了大量的混合资本债券和优先股,这也有助于在2020年抵御疫情带来的冲击。虽然混合资本债券发行的增加,导致六大行的资本质量面临一下行压力,但根据核心一级资本/总资本比率公式计算,六大行目前的总体资本质量水平与国际主流银行水平一致。

受金融改革等方面影响,六大行近年来的盈利能力受到部分资产减值损失的压力。由于去年贷款市场报价利率(LPR)机制的推行,六大行2019年平均净息差为2.10%,较2018 年下降0.07%。今年受疫情影响,政策加码支持降低实体经济融资成本,导致银行的净息差收窄,贷款收益率很可能将进一步下行,造成银行信用成本压力加剧。但得益于良好的收入情况,标普信评认为六大行仍有足够的盈利能力来消化新增不良贷款。同时,为缓解银行净息差收窄的压力,央行也将注重稳定存款利率,防止银行之间过度的存款竞争。

最终,大型国有商业银行2020年的盈利能力的下行压力程度将取决于新冠疫情的持续时间和严重程度。总体而言,大型国有商业银行的资本充足水平不会受到影响,并且可能因为全球系统重要性银行银行总损失吸收能力(TLAC)的达标工作而有所改善。

资产质量承压但风险稳定

由于贷款市场份额很高,六大行的风险状况通常与行业平均水平基本一致,但其中邮储银行的贷款结构由于具有特殊性,其资产质量优于行业平均水平。同时,六大行的贷款业务在地域、行业和客户分布上均具有很强的分散性,因此,相较于其他类型的商业银行,六大行维持了更加稳定的资产质量。

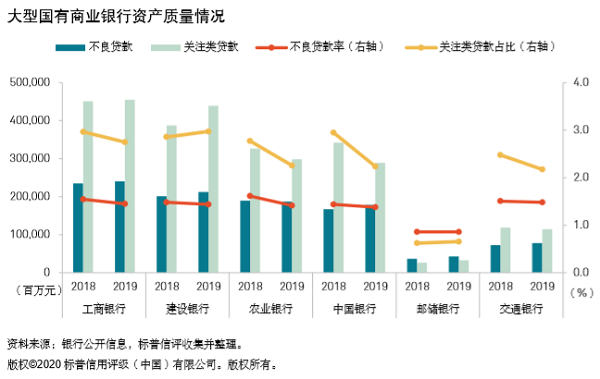

在全球疫情爆发的影响下,2020年六大行的资产质量将承压,但面临的不良压力影响整体可控。数据显示,相较于2015年不良贷款率的大幅增长,六大行在2019年维持了稳定的资产质量,且贷款拨备覆盖水平提升。

标普信评表示,由于受疫情影响的信贷客户能够得到一定的宽限期,全面评估银行资产质量的恶化情况可能需要更长的观察周期,目前来看仍然具有不确定性。但与其他类型的中资商业银行相比,大型国有商业银行拨备覆盖水平最高,能够更好地抵御坏账对盈利和资本造成的压力。

具体来看,六大行的主要对公业务客户群为大型企业,对受疫情冲击较大的中小微企业的敞口相对有限,因此预计大部分大型企业在疫情环境下仍能够保持信用质量稳定。个人贷款方面,六大行以按揭贷款为主,受疫情影响可控。

受益于广泛的业务网络和很强的客户基础,六大行具有庞大稳固的存款基础,其融资稳定性显著优于行业平均水平。同时,由于六大行极高的信用质量,当市场出现危机情况时,大量市场资金会流入六大行避险,使其流动性具有极强的稳定性和抗风险能力。因此,未来六大行依旧将保持其在融资与流动性方面的显著优势。

此外,报告预计六大行整体个体信用质量和潜在主体信用质量将保持稳定。

责任编辑:王煊

免责声明:

中国电子银行网发布的专栏、投稿以及征文相关文章,其文字、图片、视频均来源于作者投稿或转载自相关作品方;如涉及未经许可使用作品的问题,请您优先联系我们(联系邮箱:cebnet@cfca.com.cn,电话:400-880-9888),我们会第一时间核实,谢谢配合。