核心要点:2018年是数字经济元年,也是国外布局区块链的重要一年。以美国为例,它在2018年就已发行数字美元,建立合规的数字金融产品和市场,并应用现有法律来监管数字金融。此外,2019年初国外基金公开他们的区块链布局,其布局方向和2017年底中国所认同的并不一样;国外也积极讨论区块链应用,从这些讨论可以更清楚各方观点;建立区块链在供应链管理的参考模型,这些参考模型包括数据结构在内的细节,明显是支持政府统一监管而设计的产业参考模型,是可以指导“行动”的模型,不同于其他只能“引用”的参考模型;并且多国央行和重要金融机构从事大量大型实验,因为在真实环境下进行实验的结果是所有科技研发的最终指标,其实验结果对这些年区块链发展方向产生了深远的影响。我们根据美国发展方向和具体做法提出相关建议,供参考。

一、区块链美国发展概况

2018年是数字经济的元年,也是区块链应用的元年。一直没有什么大动作的美国,却开始静悄悄布局,试图打造美国数字经济和金融的帝国。美国成为数字经济的领头羊,引领全球对数字经济有了全新的认识,不论在金融市场、抑或是数字法币,还是在监管法规上,美国都已成为全球领导者。我们形象的描绘为美国“兵分三路”,领导世界区块链发展。美国和别国不同,除了陆海空三军,还有美国第四军——海军陆战队。在区块链发展上,美国的海军陆战队是什么?我们认为是美国基金、应用标准开发、大型实验和公开讨论。

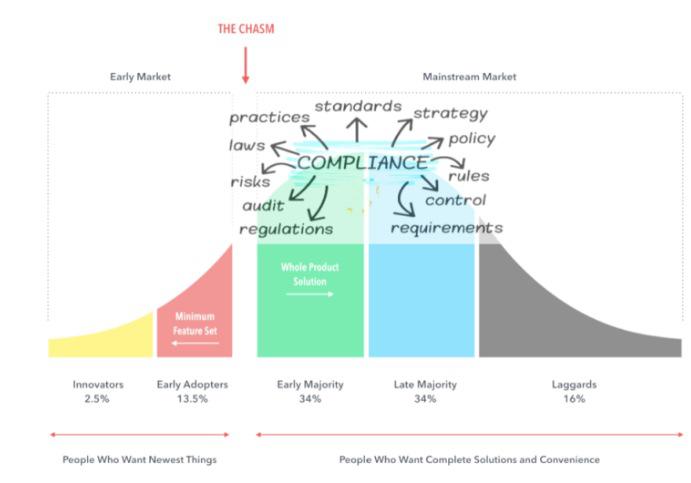

上图是美国著名投资团队进行的统计数据分析,代表美国现在的趋势。该图为“技术采用生命周期” (Technology Adoption Life Cycle)图。图上的12个部署方向,从“合规”(compliance)到标准(standards)、战略(strategy)、政策 (policy)、法规 (rules)、控制 (control)、需求 (requirements)、实践(practices)、法律(laws)、风险(risks)、审计 (audit)、监管(regulation)构成一整套体系。可看出国外明显注重合法合规,这样才能使区块链从幕后黑科技走上历史舞台,真正成为改变社会的科技。

我们先来谈一下美国“海陆空”三军:

· 美国需要合法合规的金融产品:以Bakkt公司为首;

· 美国需要数字美元:该数字美元由美国政府担保,成为数字经济的承载货币,最初由美国科技巨头IBM 于2018年7月启动,摩根大通银行在2019年2月跟进;

· 美国需要数字经济的监管制度:以美国SEC和CFTC为代表,美国的监管政策越来越清晰。

数字经济的产品和交易所

2018年7月Bakkt公司成立,建立了合法的数字货币交易所、数字货币公共基金。Bakkt的老板是纽交所(New York Stock Exchange)的老板,这件事震动了国外金融界。Bakkt重视和大型金融公司的合作,得到政府支持,在监管环境下,基金、金融公司及个人都可合法地进入代币市场,大型基金、退休基金、银行和证券商也都可以合法的投资Bakkt上的金融产品。

全球股票市场规模70万亿,债权100万亿,房地产230万亿,此门一开,如此大的资产(400万亿)都可以证券代币的方式进入合法的Bakkt代币市场。而且,公司可以既在传统市场上市,又在代币市场上币,美国Overstock公司就是一例,公司股票上市,系统tZero申请上币。所以有人说Bakkt事件是人类股票历史上最大的一次变革。

数字美元承载数字经济

美国第二大路线是允许科技公司发行稳定币。所谓稳定币实际上等同于美国的数字法币或数字美元。7月18日,IBM联合恒星Stellar开始发行数字美元。这是第一次数字货币或数字稳定币有政府的担保,也正因此,它会成为数字货币市场的硬货币。该硬货币可以给金融机构提供服务,如银行可购买大量数字美元。这表明美国政府开始接受数字经济和代币市场,并将数字美元作为新经济的承载货币。这是人类历史上第一个由公司发行但是由政府担保的数字货币(稳定币),是一个里程碑事件。

2019年2月,摩根大通银行宣称要发行稳定币,这是世界第一个由银行发行的数字稳定币,以前都是科技公司发行的(包括IBM发行的数字美元)。该稳定币主要用做跨境支付,在摩根大通银行内部应用,170家国家银行愿意合作。摩根大通银行早就有跨境支付系统,并且是实时系统,在功能上不需要一个新实时跨境支付系统,为什么它要这样做?这和区块链帝国有关系。

2019年初英国监管单位FCA宣布要将稳定币当成是货币,用“货币法”来监管稳定币。这等于是将数字稳定币和央行发的法币等同为货币,而不是将稳定币当作金融产品。这意义非凡。2017年9月,国家货币基金组织(IMF)在英国央行演讲时提到在法币已经不管用的国家,数字代币成为那个国家的实际法币。而现在这些稳定币在英国被当作是货币,可能成为这些国家的法币,它们比价钱不稳定的数字代币强的多。

2019年脸书(Facebook)宣布要发数字稳定币。因为脸书在许多国家都有众多用户,有专家认为这不会挑战比特币,而是挑战美元。这个观点笔者还有保留,因为美国不会允许任何国家或是公司挑战美元,即使是美国公司也不例外。

美国监管制度清晰

美国第三大路线就是监管。从2018年2月开始,美国监管单位就一直发布新的监管法则,应用现有的金融法律框架,而非出台新的法律。并且批准合法合规的证券代币上市,批准合法合规的交易所和相关金融产品。同时还表示要严厉打击传统数字代币和相关活动,例如交易所、钱包等。这代表美国对于数字代币的整体发展已经有了一个较为明晰的法律框架:

在这个法律框架下,可以合法合规地做生意;但如果超出这个法律框架,美国监管单位将会予以严厉地打击,除了在美国法律还没有出台前的一些商业活动,美国监管的态度是既也不鼓励也不支持,并不明文禁止,让其在市场上自生自灭。

美国SEC也一再声明,数字代币不是法币,并且除了特别代币(比特币和以太币)外,其他数字代币都应该是证券代币,由证券法来管理。最近,美国SEC还发表意见,如果不是证券代币,就无法出现在任何代币市场上,要赚钱只能走证券代币路线(就是美国SEC监管单位必定会监管)。这对传统数字代币的支持者而言是个坏消息。

美国SEC这一行为,造成美国有两个股票市场,传统股票市场(以纽交所为代表)和新证券代币市场(以Bakkt为代表)。

二、医药开发和应用:供应链管理

在美国,区块链的一个重要应用是供应链管理。在军用系统上,如军用飞机,其零部件的质量对整个飞机的质量至关重要,因此美国国防部DISA(Defense Information Systems Agency)积极推动部署区块链成为国防部IT系统的基础设施,成为美国国防部数字工程(Digital Engineering)的一部分。

而医药品更是性命攸关,美国通过《药品供应链安全法》(The Drug Supply Chain Security Act,DSCSA)以应对假药威胁。根据世界卫生组织WHO (World Health Organization) 报告,发展中国家10-30%的药品可能是假的, 联合国毒品和犯罪问题办事处 (UN Office and Drugs and Crimes 或是UNODC)认为这是个非常严重的问题。美国FDA积极推动区块链供应链,制定区块链上的数据标准,开展数据结构的定义,推动整个产业的发展。

(一)供应链管理

(Supply Chain Management)

供应链是匹配需求和供应的链条,客户有需求,公司有供应。供应链管理就是对从供应商的供应商到客户的客户的三流——产品流、信息流和资金流的集成管理。供应链的根本目的,就是通过集成管理三流,来最大化给客户的价值,同时最小化供应链的成本。

供应链管理发展

20世纪80年代,供应链管理在美国兴起,根本原因是来自日本企业的竞争压力,迫使北美企业放弃单打独斗,推动供应链上各合作伙伴的通力协作。上世纪80年代,日本产品全面超越美国:质量好、价格低、速度快,日本制造成了美国的噩梦。美国企业家从企业运营的角度来研究日本同行,试图理解质量差异的根源,清楚之后,就开始系统地学习日本企业,除了直接学习,主要通过企业、政府资助系统的研究项目。比如密西根大学研究日本汽车供应链,麻省理工学院研究日本精益生产,美国高级采购研究中心研究日本的长期合作关系等。这些研究从形而下上升到形而上,系统地分析、总结了众多的日本实践,上升到理论高度,形成了一门新兴学科:供应链管理。

(二)供应链金融

(Supply Chain Financing)

供应链金融以核心客户为依托,以真实贸易背景为前提,运用自偿性贸易融资的方式,通过应收账款质押登记、第三方监管等专业手段封闭资金流或控制物权,对供应链上下游企业提供的综合性金融产品和服务。供应链金融是近年供应链管理发展的新方向,是解决中小企业融资难题、降低融资成本、减少供应链风险等的一个有效手段。现代化供应链管理是供应链金融服务的基本理念。没有实际的供应链做支撑,就不可能产生供应链金融,而且供应链运行的质量和稳定性,直接决定了供应链金融的规模和风险。

供应链金融发展

随着技术发展和金融市场开放,供应链金融实践在全球范围内得到了快速发展,面向不同行业不同层次的各种融资模式、方法和产品大量涌现,对提高供应链的竞争力产生了非常积极的作用。供应链金融围绕银行和核心企业,管理供应链上下游中小企业的资金流和物流,并把单个企业的不可控风险转变为供应链企业整体的可控风险,将风险控制在最低限度。相比传统的融资模式,在融资方面具有独特优势和价值。

但问题仍然存在,一是供应链上存在信息孤岛。同一供应链上企业之间的ERP系统并不互通,导致企业间信息割裂。对银行等金融机构来说,意味着风控难度增大,对企业融资是巨大障碍。二是核心企业信用不能传递。核心企业信用只传递到一级供应商层级,中小企业还是存在融资难融资贵问题。三是履约风险无法有效控制。供应商与买方之间、融资方和金融机构之间的支付和结算受限于各参与主体的履约意愿,尤其是涉及多级供应商结算时,存在资金挪用、恶意违约或操作风险。四是信用环境差。在仓单质押等场景中,频发伪造虚假仓单骗贷的案件,各个环节的真实性、可靠性存疑。

区块链供应链发展

区块链是点对点通信、数字加密、分布式账本、多方协同共识算法等多个领域的融合技术,具有不可篡改、链上数据可溯源的特性,非常适合解决供应链金融业务的痛点——即信任问题,因为信任无法从核心企业传递到供应链上的其他企业,因此链上中小供应商融资仍然困难 ;同时缺少信任和监督机制,业务数据的真实性得不到保障造成欺诈等案件频发,信用环境很差。具体来说,有以下几点:

一是解决信息孤岛问题。区块链作为分布式账本技术的一种,集体维护一个分布式共享账本,使得非商业机密数据在所有节点间存储、共享,让数据在链上实现可信流转,极大地解决了供应链金融业务中的信息孤岛问题。二是传递核心企业信用。登记在区块链上的可流转、可融资的确权凭证,使核心企业信用能沿着可信的贸易链路传递,解决了核心企业信用不能向多级供应商传递的问题。一级供应商对核心企业签发的凭证进行签收之后,可根据真实贸易背景,将其拆分、流转给上一级供应商。拆分、流转过程可溯源,核心企业的背书效用不变。三是智能合约防范履约风险。智能合约是一个区块链上合约条款的计算机程序,在满足执行条件时可自动执行。智能合约的加入,确保了贸易行为中交易双方或多方能够如约履行义务,使交易顺利可靠的进行。机器信用的效率和可靠性,极大地提高了交易双方的信任度和交易效率,并有效的管控履约风险。

全球区块链供应链市场预计将从2018年的1.45亿美元增长到2023年的3.3146亿美元,预测期内复合年增长率(CAGR)为87%。对供应链透明度的需求不断增加,对增强供应链交易安全性的需求不断增加,是市场的主要增长因素。

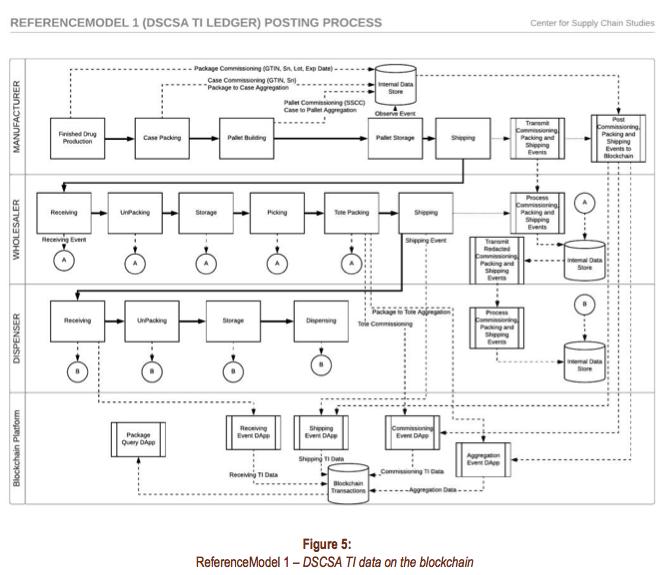

美国FDA和供应链研究中心(Center for Supply Chain Studies)共同研究区块链在医药供应链的应用,并于2018年6月在包括医药生成商、药房(例如Walgreens)和医疗系统开发公司参与下推出几个参考模型(Reference Model)。下图为其中的一个参考模型。

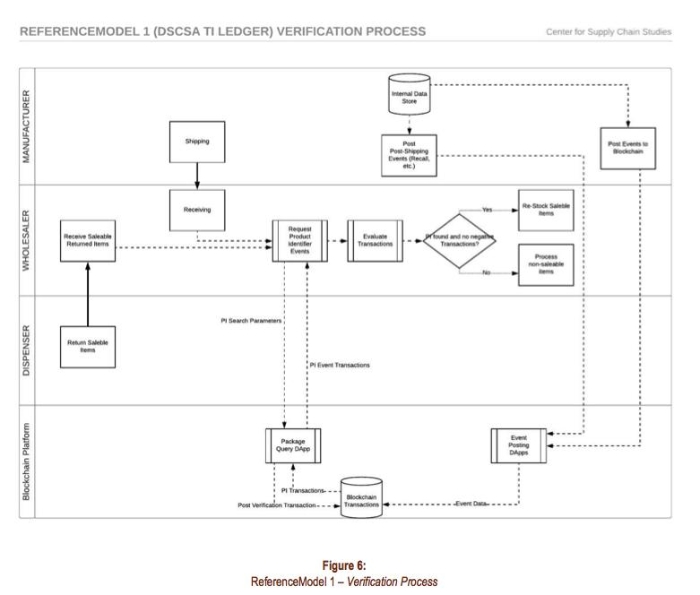

采用这一模型,相关公司可以应用区块链来验证医药的真假。下图是验证流程。

可以看出,这份参考模型和其他很多区块链参考架构不同:

· 没有注明区块链功能或性能,而是从数据开始定义,允许多个区块链系统出现;

· 数据必须互通,不论是医院、生产商、零售商、物流都必须遵守数据标准;

· 有数据和验证细节。医药商、IT公司、药房属于不同性质公司,但是在医药领域,FDA都认为是同类公司,必须受到同样的区块链监管。如果发布的参考架构不清晰,相关公司应用不同区块链系统,将无法验证也无法交互。

这是我们一直提的区块链帝国概念,FDA正在打造美国医药区块链帝国,愿意参与的单位可以在美国合法做生意,否则可能无法在市场上生存。

三、大型实验

国外央行(英国、欧洲、日本、加拿大、新加坡),还有重要金融机构如SWIFT、DTCC、摩根大通银行,科技公司如IBM、谷歌、微软、脸书都纷纷发布白皮书或实验报告,其中包括明显失败的实验,例如加拿大央行(2017年)、DTCC(2017年)和SWIFT (2018年)的报告,但还是给这个领域带来了不少新经验,指出了研究方向。英国央行最开放,第一个提出数字法币模型,并公开模型,鼓励全世界研究,甚至愿意开放作为国家金融命脉的实时全额支付系统(Real Time Gross Settlement,RTGS)开展实验。

2016年澳大利亚股票交易所用区块链做实验,这应该是大型实验,但是没有发布报告。

2017年3月北京天德公司完成第一个大数据版区块链实验,同年4月第一个在大宗商品交易清算上成功应用区块链。

2017年5月DTCC宣布他们区块链清算实验没有成功,但没有发布细节。IBM公司是合作伙伴。

2017年5月,加拿大央行报告应用2个区块链系统(一个是以太坊,一个是R3 Corda)做加拿大银行之间的支付实验。加拿大央行应用金融市场基础设施原则(Principles for Financial Market Infrastructures,PFMI)来评估这次实验,认为区块链技术不但未能达到银行的需求,而且还带来风险。这是历史上第一个实验应用PFMI来评估区块链系统在央行的应用。

2017年,欧洲央行、日本央行、加拿大央行用区块链做股票交易实验。欧洲央行和日本央行于2018年3月发布报告,认为实验成功,技术可行。

2018年5月,加拿大央行宣布可以应用区块链在股票交易上。

2018年3月SWIFT宣布成功应用区块链在跨境支付上,但同时间又宣布取消这项目, 代表这项目实际上失败了。

2018年10月DTCC宣布成功应用区块链在清算上,因为没有白皮书,也没有系统技术架构,成为一个神秘的链。

南非银行在2018年夏天宣布区块链实验成功,并且出了报告,大胆应用了许多非西方开发的技术。

世界上三个国家的央行都已经宣布成功应用区块链在股票交易上,因此区块链技术不能应用在股票市场的说法已经过时,而那些失败的经验也可以帮助区块链更加成熟。

美国和欧洲是区块链技术的引领者,日本也不甘落后,日本央行和欧洲央行联合实验使日本在区块链在央行上的应用在世界范围内领先。

实验重要性

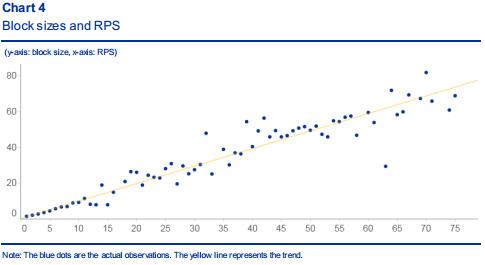

区块链系统非常复杂,除非进行实际实验,否则一些理论或是估计可能会不正确。例如下图源自欧洲央行和日本央行在央行系统联合实验的数据,为区块大小和性能图,清楚表明区块越大性能越好。在这以前,有系统号称可以在银行应用,但每块只放一笔交易。从下图来看,这样设计性能会很差。因为在区块链系统中,块中每一笔交易会在同一时间一起处理,一块只有一笔交易,没有并行运作。

其他重要实验结果如下:

科技问题 | 实验方 | 工作 |

评估标准 | 加拿大央行、欧洲央行、 日本央行 | 应用PFMI来评估区块链在金融系统应用。 |

可靠性 | 加拿大央行 | 指出区块链系统并不可靠,因为一些链的子系统只有单一备份, 严重系统的可靠性。例如中心化的链也有同样问题,而且区块链系统本来就不应该有中心。 |

完全数据(监管需求) | 加拿大央行 | 提出央行因为监管的需求,必须拥有所有数据, 但是一些区块链系统却没有这样的机制,例如基于DAG共识的区块链,因为部署每个节点参与共识,节点没有完全信息,这会造成监管困难。 |

寻找账户 | 加拿大央行 | 央行系统必须很快找到账户,而不需要在链上搜寻才能得到信息。这影响到基于UTXO的区块链系统。 |

交易机制 | 欧洲央行、日本央行 | 央行或是一般商业交易比数字代币交易要复杂许多倍,系统性能应该以应用交易为实际度量,例如应用RPS而不是传统TPS。 |

支付系统 | 加拿大央行、欧洲央行、日本央行 | 央行支付系统需要处理资金流转问题,因为系统交易额大,需要LSM机制来解决这问题, 但这些央行都是在系统外面进行。天德公司已经发明块中处理LSM的机制并且申请专利。 |

扩展性 | 加拿大央行、欧洲央行、日本央行、SWIFT | 区块链扩展性一直是个问题,在金融系统里面不能只有扩展性而没有可监管性,需要“可监管的扩展性”。SWIFT 2018年报告认为超级账本通道(Channel)扩展性需要提高。 |

清算 | DTCC,加拿大央行、SWIFT、中国天德 | 在金融系统清算应用区块链一直存在争议:1)有学者认为应用数字货币后,清结算应该就应该一起完成;2)但也有单位认为这样交易机制是不合理的,会破坏现有的金融监管机制,而且数字货币这种交易方式还没有扩展到金融市场的交易量。现在央行区块链实验并没有应用数字货币的交易方式。另外清算比支付更加复杂,一个清算所处理量是股票交易所的许多倍。 |

多链架构 | 加拿大央行、欧洲央行、日本央行、DTCC、SWIFT、中国天德 | 欧洲央行在2016年提出一链通天下的模型,但在2018年欧洲央行和日本央行联合报告上否定原来概念,提出一链处理一种资产新概念,单链架构成为多链架构。在2016-2017年天德提出ABC-TBC多链架构和区块链互联网概念例如熊猫模型和金丝猴模型,并在清算上应用熊猫模型。 |

性能 | 加拿大央行、欧洲央行、日本央行 | 不是所有金融系统都需要处理大量交易,央行或是银行里面一些系统现在区块链已经可以足够,例如加拿大央行和银行之间系统一秒只要一笔交易。但是可监管性、可靠性、可查询账户、安全性却是区块链难点。如可监管性就会引出不同的区块链设计,现在许多区块链设计是来逃避监管(例如UTXO和P2P),而不是支持监管。 |

四、对我国的启示

前面所说的美国兵分四路的战略布局很值得我们学习,尤其是FDA,其按照一定步骤有序推动:先是找到最重要的问题,再制定所需的标准(数据标准),最后鼓励包括制作者、运输者、应用者在内的供应链上的多方参与。综上所述,提出建议如下:

政府从顶层统一布局,完善监管合规

我国应遵循技术发展规律,从政策层面做好体系化布局,尽可能在维护系统参与者利益与维护更广泛的社会利益间达成平衡,避免固化的架构阻碍技术创新。深入研究区块链对个人信息保护、数据跨境流动等方面的影响,探讨区块链在底层核心技术、中层应用逻辑和上层信息管控等方面的监管问题,制定区块链数据标准。积极促进区块链系统中参与主体的信息披露,构建智能合约的合规审查和审计机制,推动行业自律。加快完善区块链的相关法律法规,通过立法将区块链技术纳入合适的监管框架之内,加强金融等行业的市场监管,防范系统性风险。推动政府、银行与核心企业之间的系统互联互通和数据共享,使监管者实现数据触达,加强与他国监管者间的协调,加强金融企业合作与数据共享,建设新时代的金融基础设施。

构建区块链互联网(链网),形成主权链网

从FDA和区块链管理研究中心的报告可清楚看出,这将是一个很大的项目,适应不同公司,但必须遵守同样的数据结构。因为FDA提出的参考架构却能使成千上万的单位上链,以后必定是区块链互联网架构,因为单链不可能解决这问题,而现有一些区块链架构也不能扩展到这种规模,如SWIFT2018年报告表明超级账本(Hyperledger) 不能处理几十家单位的规模都。从一链通天下转向链满天下,每个产业有自己的产业链,每个产业链有自己的标准,到时万链互联,成千上万个机构在供应链上,还要保证数据一致,形成智能的区块链互联网,链与链之间互相交易、互相通讯、互相监督。此外,从美国FDA和国防部的讨论中,可以发现美国政府明显支持亚马逊、IBM、微软的区块链系统。这给中国区块链界和国家提供了一个重大预警。区块链是有主权的。中国不能够使用其他国家的主权链,特别是国外一些链已被发现重大安全问题。

推广产业沙盒,提供优质金融服务

在有效防范风险的基础上,积极稳妥开展供应链金融业务。推广产业沙盒,在产业沙盒中开展产品研发和行业标准测试,构建软硬件协同发展的生态体系,推广应用供应链金融新技术、新模式,促进整个产业数字化和智能化。核心企业发挥带动作用,加强商业银行、区块链平台企业、供应链上下游企业的协同和整合,创新供应链金融业务模式,优化供应链资金流,构建完善的产业生态体系,促进产业降本增效、节能环保、绿色发展和创新转型。为资金进入实体经济提供安全通道,为符合条件的中小微企业提供成本相对较低、高效快捷的金融服务。

监管先行,金融后行

美国在2018年开启的两大应用,都不是金融应用,反而是监管应用。国防部的交通工具供应链管理,就是监管重要运输工具保证相关人员安全;医药供应链管理,也是监管医药保障生命安全。在这些应用上,都是监管先行。因为中国特色的监管,中国金融机构尝试区块链可能需要时间,但是金融监管却是可以行。例如前面提到富国银行可以应用区块链,等待客户在区块链上达到共识后,银行才能下单购买金融产品,就是监管先行。

培育开源生态,提升国际影响力

从国家层面建立对开源社区的强大激励机制、对软件重视的市场价值机制和强力保护知识产权的法规,发挥产业联盟在制定标准上的领先优势,针对区块链实现语言不一致、智能合约标准不统一等存在问题,先行先试联盟标准,引导产业集群优化升级,提高企业竞争力。积极培育中国特色的区块链开源生态,构建区块链开源社区,汇集国内精英和全球智慧,提高我国在区块链开源项目中的代码贡献量,增强我国在区块链领域的话语权和影响力。积极引导企业进行专利布局,预防专利“陷阱”,做好知识产权保护,提升企业的国际竞争力。

开放研究和实验,根据实验制定产业标准

中国应该开放区块链研究和实验,并且发布研究报告。英国央行在2016年发布数字法币报告领导世界,虽然后来英国放弃这计划,但也领导世界3年。美国后来居上,在2018年成为世界领导者,包括DTCC、摩根大通银行、IBM和供应链研究中心等都发布了重要研究报告或是标准,引领世界。从金融市场开始,现在要影响到民生(例如医疗和交通等)。国内外这几年出现了许多标准,但是多少可以成为实际产业标准?因为没有经过大型实验,以后更改的可能性非常大,虽然它们是好的参考架构。

参考文献:

1. Andrew Orlowski, “Blockchain study finds 0.00% success rate and vendors don't call back when asked for evidence”, Nov. 30, 2018.

2. John Burg, Christine Murphy, and Jean Paul Pétraud, “Blockchain for International Development: Using a Learning Agenda to Address Knowledge Gaps”, Sept. 7, 2018.

3. Prateek Gupta, “An Affair of Two Chains: Blockchain Meets Supply Chain Finance”, Feb. 15, 2019.

4. Arturo Bris, “Is blockchain all hype? A financier and supply chain expert discuss”, January 31, 2019.

5. Oliver Dale, “Blockchain & Supply Chain Management: Issues & Companies Tackling it”, January 28, 2019.

6. Sanjay Saigal, “Supply Chain Finance on the Blockchain Enables Network Collaboration”, May 22, 2017.

7. 蔡维德等,“2018年数字经济重大事件: 美国政府和主流市场接受数字代币”.

8. 蔡维德等,“美元数字法币横空出世,你准备好了吗?”.

9. 蔡维德,“让子弹再飞一会:美国证券交易委员会SEC专员演讲解读”.

10. 蔡维德等,“分布式账本技术在支付、清算、和结算业务中应用分析”.

11. 蔡维德,姜晓芳,“PFMI系列之二:清算链“设计之道”.

12. “蔡维德:区块链在金融领域应用的可行性”.

13. 蔡维德,姜晓芳,“几千万美金买来的教训——SWIFT遇到的困难以及解决方案”.

14. 蔡维德,“监管沙盒 2.0 和 产业沙盒经济学”.

15. 蔡维德,“监管科技之沙盒技术” .

16. “全球公链项目技术评估与分析蓝皮书”

17. 蔡维德等,“区块链互联网系列 (2):区块链互联网需要新协议”.

18. 蔡维德等,“区块链互联网”, 2017.6.3

19. 蔡维德,“第四次工业革命将是“信任”革命,谈中、美、英、俄等多国的数字社会国家战略(上)(下)| DeepHash 专栏”.

20. William Suberg, “Google Reveals Two Blockchain Projects: As It Eyes Data Transparency,” March 22, 2018, Cointelegraph.

21. 蔡维德,王焕然,“国外区块链金融帝国开始形成:170家全球银行愿意加入摩根大通银行稳定币网络,”2019年2月19号.

蔡维德,北京航空航天大学数字社会与区块链实验室主任

姜晓芳,北京航空航天大学博士生

责任编辑:王超

免责声明:

中国电子银行网发布的专栏、投稿以及征文相关文章,其文字、图片、视频均来源于作者投稿或转载自相关作品方;如涉及未经许可使用作品的问题,请您优先联系我们(联系邮箱:cebnet@cfca.com.cn,电话:400-880-9888),我们会第一时间核实,谢谢配合。