2010年巴塞尔协议III发布以来,欧美各国在银行分类监管方面取得实质性进展,并对我国改进银行监管框架具有一定的借鉴意义。

银行分类监管的概念起源

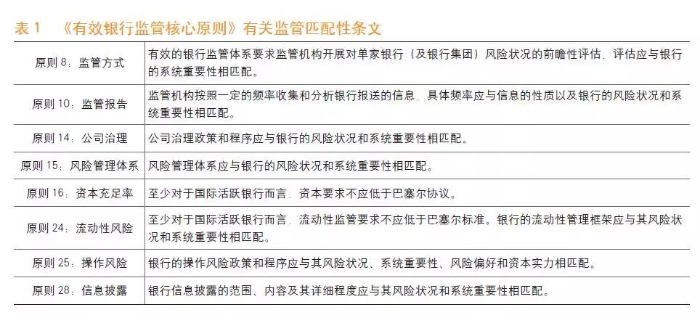

《有效银行监管核心原则》(以下简称《核心原则》)是巴塞尔银行监管委员会发布的、在全球具有广泛适用性的国际监管标准。国际货币基金组织与世界银行每五年开展一次金融部门评估规划(FSAP),并对照《核心原则》评估各国银行监管有效性。2012年发布的第三版《核心原则》吸收了国际金融危机后银行监管改革的最新成果,对银行监管匹配性原则进行了系统性阐述和具体化描述,主要涉及以下条文(见表1)。

《核心原则》前后多次提到银行监管匹配性原则。事实上,匹配性原则大致等同于分类监管,基本思路是根据银行的系统重要性、风险状况等因素实施差异化的监管措施。

银行分类监管的国际实践

美国

美国银行体系庞大,既有8家规模超大的全球系统重要性银行,也有约6000家小型银行。美国通过实施差异化的银行监管框架,适应不同类型银行的监管需要。例如,巴塞尔协议仅适用于总资产2500亿美元以上的银行以及海外资产100亿美元以上的金融机构。同时,资本计量的高级模型方法也只允许上述机构使用。除资本监管外,对于资本规划、流动性风险、单一客户集中度等监管指标,监管部门也根据银行规模大小适用不同的监管规则。

2019年,美联储(Fed)、货币监理署(OCC)和联邦存款保险公司(FDIC)均提出,将根据银行的规模和风险指标分为相应类别,并分别适用不同的监管指标和监管要求。初步提出的指标包括五类:总资产、跨境业务、非银行类型资产、短期批发类融资和表外业务。初步设定五个组别:第一组为全球系统重要性银行,适用巴塞尔委员会全套的资本、流动性、大额集中度等监管标准,并适用专属于全球系统重要性银行的附加资本要求、总损失吸收能力(TLAC)等监管要求。第二组为总资产超过7000亿美元或跨境资产超过750亿美元的银行,适用与第一组类似的资本、流动性等国际监管标准,但不适用系统重要性银行的附加资本要求、总损失吸收能力等要求。同时,允许第二组银行使用资本计量高级模型方法。第三组为总资产超过2500亿美元或非银行类型资产超过750亿美元的银行,与第二组适用类似的国际监管标准,主要区别在于不允许第三组使用资本计量高级模型方法,降低对资本压力测试的监管要求,适当下调流动性监管指标要求(从100%降至75%)。第四组为总资产介于2500亿美元和1000亿美元之间的银行,与第三组相比,进一步降低监管标准,包括豁免逆周期资本要求,降低杠杆率监管要求,降低或豁免流动性指标要求,降低压力测试的频率和复杂程度,流动性压力测试频率从每月延长至每季度,同时降低流动性管理要求。第五组为总资产介于1000亿美元和500亿美元之间的银行,对其全面豁免巴塞尔协议等国际监管标准的要求,除了杠杆率(事实上这也是美国推向全球的监管标准),资本充足率、流动性风险指标等国际监管标准均不适用。

瑞士

瑞士金融市场监管局(FINMA)将银行按照规模分为五组:第一组为全球系统重要性银行,共2家;第二组为国内系统重要性银行,共3家;第三组为中型银行,共24家;第四组为小型银行,共57家;第五组为小型专业机构,共199家。其中,第四组和第五组的银行数量占比90%,但市场份额仅为2%。从2018年起,结合第四组和第五组金融机构规模小、业务模式简单、组织架构单一等实际情况,FINMA对上述两类机构适用更为简化的监管要求,主要包括:豁免资本充足率的监管要求;简化杠杆率的计算公式,同时大幅提高杠杆率的监管要求(从3%提高到8%);豁免净稳定资金比率(NSFR)的监管要求;提高流动性覆盖率(LCR)的监管标准(从100%提高到120%);豁免银行利率风险的监管要求;简化资产质量的风险指标;简化操作风险的管理要求;降低对外包的监管要求;等等。

加拿大

加拿大金融管理局(OSFI)将银行分为三组:第一组为国内系统重要性银行,共6家;第二组为中小法人银行,共63家;第三组为外资银行分行,共31家。国内系统重要性银行的市场份额超过80%,而中小法人银行的市场份额仅为6%,且主要集中于9家资产规模靠前的银行。OSFI全面降低小型银行的国际监管标准,主要包括:不允许使用资本计量高级模型方法;简化市场风险的计量方法;简化流动性风险指标的计量公式;大幅降低信息披露的监管要求;降低风险管理的监管要求;降低监管检查的强度和频率。

中国香港地区

我国香港地区有190家注册银行,包括16家吸收存款银行、156家持牌银行和18家有限持牌银行。其中,3家最大银行(汇丰、中银香港、渣打)是最主要的吸收存款机构,小型银行则在小微企业贷款、汽车融资、消费者信贷等领域发挥着重要作用。香港金管局(HKMA)尚未结合巴塞尔协议等国际规则实施制定清晰的银行分类监管框架,但针对中小银行的实际特点采取差异化的监管标准。例如,对流动性覆盖率(LCR)、净稳定资金比例(NSFR)等国际通用的流动性风险指标,采取核心资金比例等简化版监管指标;对交易账户占比低的银行,豁免市场风险资本计量要求;整合非现场监管和现场检查的相关监管要求。

在巴塞尔协议III发布前,银行分类监管在各国已经有所实践,并在巴塞尔协议III实施后逐渐强化并趋于一致。目前,各国银行分类监管的框架,总体是基于区分系统重要性银行与非系统重要性银行的逻辑。在此基础上,对于非系统重要性银行(中小银行),结合本国银行业情况进一步划分为若干类别,并适用更多的本土化监管规则和更少的国际通用监管规则。

银行分类监管的中国探索

我国银保监会的银行监管框架大致分为政策性银行、国有大型商业银行、股份制商业银行、城市商业银行和农村商业银行。

随着巴塞尔协议III在中国的落地实施,监管部门开始借鉴国际分类监管的范式。在资本监管方面,2012年原银监会发布《商业银行资本管理办法(试行)》(以下简称《资本办法》),首次明确提出了全球系统重要性银行和国内系统重要性银行的概念,并对国内系统重要性银行适用较高的资本充足率监管要求(额外附加1%的资本充足率要求)。

在流动性监管方面,流动性覆盖率、净稳定资金比例等国际监管标准适用于资产规模不低于2000亿元人民币的商业银行。同时,专门创设优质流动性资产充足率指标,适用于资产规模低于2000亿元人民币的商业银行。此外,流动性比例、流动性匹配率作为监测指标,在2020年之前适用于全部商业银行。

在信息披露监管方面,对全球系统重要性银行及资产规模1.6万亿元人民币以上的商业银行,要求其按照全球系统重要性评估指标披露要求实施信息披露。《资本办法》还规定,对存款低于2000亿元人民币和区域经营的小型银行,可简化其信息披露要求。

需要关注的是,从2016年起,人民银行开始实施宏观审慎评估体系(MPA),重点考察银行的资本与杠杆情况、资产负债情况、流动性、定价行为、资产质量、外债风险、信贷政策执行七个方面。在宏观审慎评估体系中,商业银行被划分为三个类别,即全国性系统重要性机构、区域性系统重要性机构和普通机构。宏观审慎评估体系在一定程度上借鉴了国际银行分类监管的实践做法。

着手对银行分类监管进行研究,不仅是国际监管改革的基本趋势,也有助于提升监管有效性和针对性,提升监管资源的配置效率。作为监管政策工具箱的重要组成部分,分类监管标准还有助于靶向实施精准监管。在个别银行存在风险隐患的背景下,分类监管可以作为推动商业银行优胜劣汰、防范系统性风险的重要举措。

在监管强度方面,还可根据机构的风险状况,确定各类金融机构的风险图谱,挑拣出风险较为突出的机构名单,“一行一策”落实前瞻性风险化解措施和靶向现场检查。

责任编辑:王煊

免责声明:

中国电子银行网发布的专栏、投稿以及征文相关文章,其文字、图片、视频均来源于作者投稿或转载自相关作品方;如涉及未经许可使用作品的问题,请您优先联系我们(联系邮箱:cebnet@cfca.com.cn,电话:400-880-9888),我们会第一时间核实,谢谢配合。