在支持实体经济、贷款重定价、存款定期化趋势不变等因素影响下,商业银行净利润增速继续呈下降趋势。银保监会数据显示,今年一季度商业银行净利润同比增速为1.3%,较2022年全年5.4%的增速下降超4个百分点。

上市银行业绩表现与商业银行整体趋势保持一致,据测算,一季度42家上市银行营业收入增速为1.41%,较去年全年有所回升;归母净利润增速为2.4%,较2022年全年7.6%的增速下降5.2个百分点。

六大行是银行业的压舱石,近年来,在行业发展环境变化、业务下沉等因素下,无论是资产规模还是支持实体经济等方面,头部效应越来越凸显。与此同时,六大行内部也在悄无声息地发生着一些变化,业务竞争依然激烈。

贷款投放继续发挥“头雁效应”

银保监会数据显示,截至今年3月末,银行业金融机构总资产规模为389.98万亿元,同比增长11.1%,其中大型商业银行总资产为160.54万亿元,占比为41.2%,首次超过41%,占比首次超过40%是在去年3月末。

近几年,六大行无论是总资产、贷款还是存款规模,均实现高速增长。但硬币的另一面是,中小银行生存发展压力进一步加大。

数据显示,截至今年一季度末,工商银行总资产突破40万亿,达到420338.95亿元,继续遥遥领先,增速为6.12%;中国银行总资产突破30万亿元,达303856.93亿元,增速为5.16%。总资产方面,农业银行继续追赶建行,颇有赶超之势,分别为368115.47亿元、369419.47亿元,仅相差1304亿元,增速分别为8.51%和7.1%。2022年农业银行总资产增速高于建设银行超过2个百分点。

贷款规模大幅增长是驱动六大行总资产增长的主要因素。截至今年一季度末,工商银行、建设银行、农业银行贷款余额均超过20万亿元;从增量来看,六大行贷款增量为56778.53亿元,占银行业金融机构的53.58%,其中四大行增量均超过1万亿元,农业银行最高,为13049.11亿元。

部分银行披露了贷款投向情况,建行一季度普惠金融、涉农贷款、绿色金融贷款增量分别为3220.48亿元、4161.67亿元、4797.85亿元;农业银行制造业、普惠金融、普惠小微、绿色金融贷款增量分别为3921亿元、5707亿元、4081亿元、6054亿元,其中绿色金融贷款余额3.30万亿,超过建设银行的3.23万亿;邮储银行称,该行坚持贷款向实体、实体向零售倾斜,一季度投向实体经济的贷款增加4446.39亿元,增量创历史同期新高;个人贷款增加1663.75亿元,同比多增269.25亿元。

“在开门红效应推动下,各家银行年初投放保持积极,42家上市银行整体资产增速较去年4季度继续提升。大行在信贷投放端依旧发挥头雁效应,股份行相较之下增长相对乏力,预计受年初信贷市场更为激烈的竞争影响,区域性银行整体保持稳健。”平安证券首席分析师袁喆奇表示。

金融投资也是支持实体经济的重要方式,截至一季度末,工建农中邮交金融投资余额分别为11.03万亿、8.88万亿、9.75万亿、6.57万亿、5.07万亿、4.03万亿,增量为4989.75亿、3348.01亿、2196.86亿、1353.06亿、1155.20亿、722.57亿。

一季度金融市场未完全企稳,投资者信心还在恢复中,全市场资管产品规模继续下降,存款定期化趋势仍未逆转。六大行存款增量合计98990.24亿元,占银行业金融机构的64.33%,其中农业银行存款增量最高,达25504.60亿元,这一数值在去年末超越建设银行后,余额差距进一步加大。

农业银行资产负债管理部副总经理付微在业绩发布会上表示,一季度该行存款业务的竞争力和发展质量持续提升:一是存款总量稳步提升,为持续加大服务实体经济力度提供了有力支撑;二是比较优势不断巩固,个人存款保持优势,县域存款实现较快增长;三是活期存款稳定增长,规模居于国内银行业前列,结构变动与行业总体趋势基本一致。

存款定期化趋势依旧明显,一季度工建农定期存款余额分别为178064.31亿元、143649.21亿元、141029.33亿元,增速为17.54%、15.49%、15.92%,同期三家银行全部存款增速为7.08%、9.82%、10.15%;交通银行称该行一季度末定期存款占比64.15%,较去年末上升1.77个百分点。

“一季度行业存款占比环比提升0.9个百分点,低成本存款占比的提升一定程度拉低负债端综合成本,不过由于去年四季度理财市场的波动,居民大量赎回理财并配置定期存款,因此存款定期化趋势延续,个人定期存款占比环比提升1.5%,推动综合负债成本提升。”中泰证券研究所所长戴志峰表示。

营收增速回升净利润增速继续下降

与宏观经济形势保持一致,商业银行一季度营业收入有所回升,主要由六大行贡献,其中中国银行营业收入增速高达11.57%,建设银行由负转正,工商银行仍微幅负增长;同时受业务及管理费、拨备计提等因素影响,六大行整体归母净利润增速延续增速下行趋势,其中3家增速低于1%,仅交通银行增速有回升且增速最高,为5.63%。

不过,六大行的营收及净利润增速数据,相比于整个银行业仍是表现较好。同期,不少股份行和个别头部城商行营业收入增速为负,包括招商银行、兴业银行、中信银行、浦发银行、平安银行、光大银行、华夏银行和北京银行、上海银行。

在净息差继续下行背景下,一季度五家大行利息净收入增速均仍在下行,其中4家为负增长,工建农中邮交增速分别为-4.79%、-4.10%、-3.54%、7.01%、0.99%、-4.40%,2022年分别为0.44%、6.22%、2.07%、8.36%、1.56%、5.10%。

一季度工建农中邮交利息净收入分别为亿元1684.12亿元、1530.82亿元、1456.07亿元、1173.34亿元、693.98亿元、406.48亿元,占营业收入比重为74.00%、73.93%、76.89%、70.76%、78.72%、60.60%,除交通银行外,占比均超过70%。

“受LPR下调滞后反映、存款定期化延续等因素综合影响,年化净息差下降至1.77%。息差走势具有行业性、阶段性特征,本行将在资产、负债两端协同发力,持续优化结构,将净息差保持在合理区间。”工商银行在年报中解释。

交通银行净息差降幅最大且最低,该行解释称,一是资产端受LPR多次下调、持续让利实体经济及存量贷款重定价等多重因素影响,贷款收益率同比下降较多;二是负债端存款继续呈现“定期化”的趋势,同时受前期美元加息等因素影响,同业负债成本同比上升,计息负债成本率整体上行。

除中国银行外的五家大行营业收入增速回升主要是受非息收入贡献,尤其是其他非息收入带动,例如交通银行投资收益增速达125.27%、农业银行投资收益增速达192.69%。同时,5家大行(不含邮储)因IFRS9调整营业收入口径也带来一定影响。

“随着去年四季度的债市波动逐渐平稳,银行的投资收益和公允价值变动损益都有了比较明显的提升,去年大行一季度由于债转股净值下跌有较大程度的浮亏负增,在去年同期的低基数下今年一季度的其他非息高增被进一步放大。”戴志峰表示。

从手续费及佣金净收入总量看,一季度建设银行为430.17亿元,高出工商银行接近25亿元,去年同期工商银行高于建设银行接近6亿元,去年全年高出接近132亿元。从增速看,六大行整体手续费及佣金净收入增速由负转正,工建农中邮交手续费及佣金净收入增速分别为-2.86%、2.62%、2.78%、-0.80%、27.50%、-7.67%,去年全年分别为-2.83%、-4.45%、1.19%、-11.27%、29.20%、-6.17%。

对于手续费及佣金净收入增速转正,建设银行解释称,主要是托管及其他受托业务等多项收入实现较快增长;交通银行降幅仍最大,且较去年全年降幅有所扩大,该行解释称,主要是受资本市场波动、减费让利以及业务结构调整等因素影响,代销类收入、理财业务收入和投资银行收入较去年同期有所减少;工商银行表示,主要是受资本市场波动影响,客户投资理财风险偏好下降,导致资产管理、代销基金收入下降较多。

“一季度上市银行净手续费收入同比减少4.8%,其中大行、农商行分别同比增长1.2%、13.4%,股份行、城商行分别同比减少13.8%、20.9%。”中信建投证券银行业首席分析师马鲲鹏测算称。

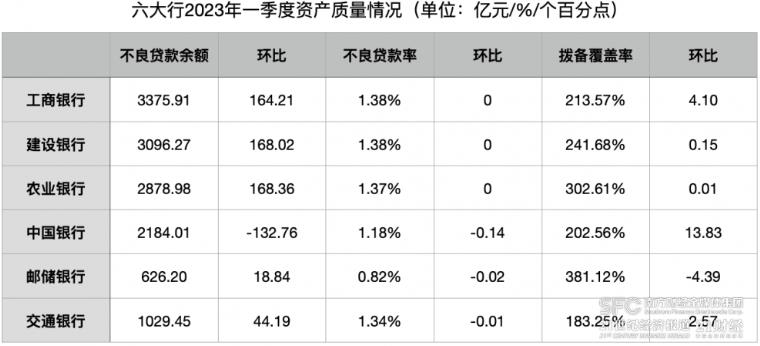

此外,拨备计提也对归母净利润增速有一定影响。一季度六大行除中国银行外,其他5家大行不良贷款余额均环比增加,但同时4家大行拨备覆盖率保持平稳或略有提升,即拨备计提额度随之提升。

对于上市银行资产质量,戴志峰表示,今年一季度上市银行累计年化不良生成率延续下行态势,环比、同比均下降,各板块均有持续好转,其中农商行改善幅度最大,股份行、城商行板块改善幅度显著,大行继续维持改善趋势。

责任编辑:王超

免责声明:

中国电子银行网发布的专栏、投稿以及征文相关文章,其文字、图片、视频均来源于作者投稿或转载自相关作品方;如涉及未经许可使用作品的问题,请您优先联系我们(联系邮箱:cebnet@cfca.com.cn,电话:400-880-9888),我们会第一时间核实,谢谢配合。