最近朋友圈被12月1日实行新个人账户管理办法对老百姓的影响刷屏了,笔者想从银行业金融机构的视角来解读这次新规带来的影响,特别是商业银行对互联网化进程可能会有的改变。随着监管对Ⅱ类户和Ⅲ类户使用场景的扩大,客户服务的模式不再是原先按账户类型配置产品,而是按风险来确定产品限额,更符合国家对银行业发展普惠金融的总体要求,让更多的传统金融不可获得者,享受更加安全、便捷、高效的金融服务。

从某种意义上讲,将导致银行业的互联网创新进入下半场,进行更深度的互联网化改造,由原来依重“直销银行”的单兵突进模式转向更为融合发展的“互联网银行”模式,更好的整合自身线上、线下资源,为客户提供更具体验的服务与产品。

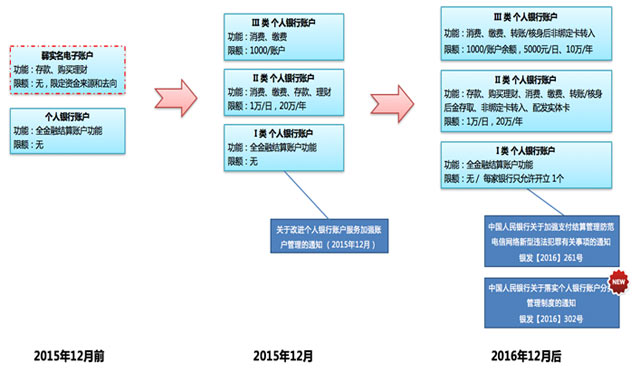

个人银行账户互联网化变革历程:

个人银行账户变革是伴随着银行业互联网化创新而来,到目前为止可粗劣的分为以下几个阶段:

萌芽期(2013年6月-2015年12月):自2013年6月余额宝的诞生,中国银行业真实的感觉到互联网企业的竞争,2014年3月民生银行直销银行上线运营,为给互联网客户提供更具体验的服务,创新性推出弱实名电子银行,在严格限额资金来源和去向的前提下,为客户提供存款、理财等低风险产品。随着非金融机构的大量参与,互联网金融遇来快速发展,同时也累积了大量的风险,2015年底e租宝事件爆发,为全社会敲响警钟,

成长期(2015年12月-2016年12月):2015年12月25日央行发布加强账户管理的通知,以Ⅱ类户肯定了银行业的原弱实名电子银行在互联网金融领域创新,进一步扩展了其应用场景范围(主要增加了消费、缴费等),并增加Ⅲ类户使用场景,促进银行业的互联网化进程,也寄希望银行业成为互联网金融创新的安全保障。正如人的青少年时期一样,这个时候有很多的不确定性,银行业内部也有很多不同意见,比较普遍的是简单的将Ⅱ、Ⅲ类账户归属互联网账户由网络金融部门管理、运营,大多以直销银行形式出现,但由于种种原因目前大多数直销银行业务发展都达不到预期效果。

成熟期(2016年12月后):通过261号和302号文规范,目前个人银行账户应用体系已初步建成,通过分级服务设计,即满足降低银行服务门槛推进普惠金融发展,又进一步明确了网络支付账户、个人银行账户的市场定位,笔者认为302号文后,国内支付体系已较为成熟,今后一段时间内可能不会再做较大调整。

图1:个人银行账户互联网化变迁历程(点击图片看大图)

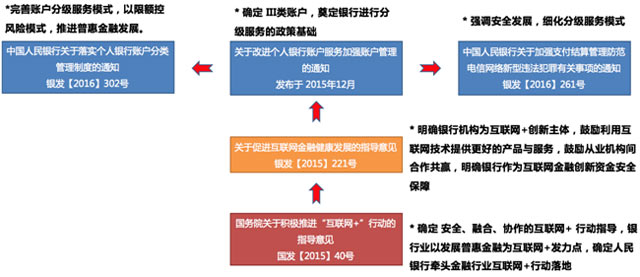

如果我们回顾本次个人银行账户管理的变迁,不难发现以下的政策链条,起点是国家的互联网+战略,推进普惠金融的发展,通过一系列政策规范并加大违规业务的处罚,双向并举已初步构成新型个人互联网支付体系,加以网联完成对第三方支付机构与银行机构的统一接入、集中管理,一个更公平、更合规、更注重客户体验的支付市场环境,也不会太远了。

图2:个人银行账户变革的政策溯源(点击图片看大图)

建立融合、协作的互联网银行服务体系

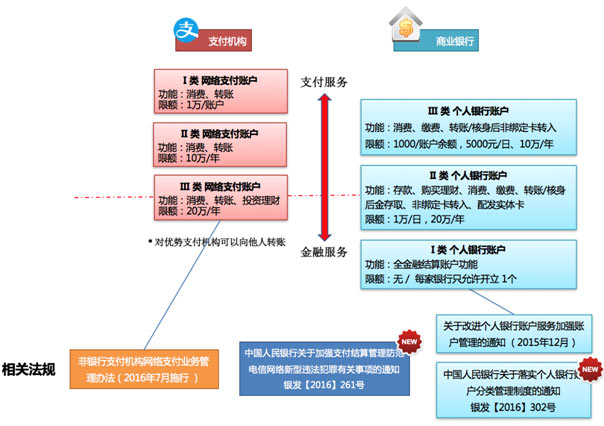

本次银发302号文监管的意图很明显,对于个人账户服务采用的是分级服务模式,不再简单的根据账户类型来区分客户,而是根据客户风险的不同,提供个性化的产品与服务、差异化的限额与定价,由账户分级带动服务理念与经营思路的改变。同时监管导向鼓励从业机构相互合作,实现优势互补,建立良好的互联网金融生态环境和产业链。鼓励银行业金融机构开展业务创新,为第三方支付机构和网络贷款平台等提供资金存管、支付清算等配套服务。

图3:网络支付账户与个人银行账户分析(点击图片看大图)

银行业应适时加快互联网银行服务平台建设,深度融合互联网与传统渠道,快速建立全渠道服务平台,建立真正面向互联网应用的用户、账户、产品、支付和渠道服务体系。全力打造能力输出平台,将自身融入互联网经济的协作体系中,借助银行自身品牌、风控及合规优势,为互联网企业和传统企业提供更安全、稳定、高效的互联网金融基础服务平台,助力互联网金融的健康发展,传统企业的互联网+的快速落地。

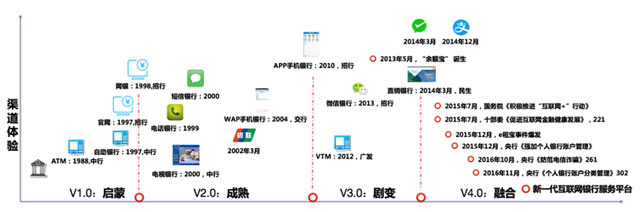

图4:国内网络金融发展历程(点击图片看大图)

梳理国内网络金融发展历程,我们会发现总趋势是由追求安全向追求自由转变,由单独系统建设向融合一体的平台建设转变,而这也正是银行业互联网化转型的方向,作为银行业新一代互联网化基础设施,互联网银行服务平台应至少具备以下特征:

互联网银行服务平台用户体系,将不同区分互联网用户与传统银行客户,建立更精细的用户服务周期管理,更精准的用户状态和变化分析和更合理的用户归属管理。

互联网账户体系应建立起自用和输出两种模式,自用的模式将包含I、Ⅱ、Ⅲ类个人银行账户为直接用户提供分级服务,输出模式即银行将资金账户、资金通道、账务核算能力提供给合作机构。

互联网产品体系应具备面向用户的个性化销售能力,可针对不同机构、渠道、时间段、用户分级等提供个性化的产品、限额和定价,并对传统金融产品、互联网金融产品和生活服务等多类型产品有效整合。

互联网支付体系,建立起融合线上、线下支付产品的多样性支付工具,更符合用户的使用习惯,连接机构内外不同的支付渠道,完成基础的账务核算,为产品创新提供更有力的基础保障。

互联网渠道服务体系,将以用户为中心,不再简单的将电子银行渠道与互联网渠道割裂开,而是在一个服务渠道内根据用户、账户风险不同,提供不同的功能、产品、定价与限额,真正满足用户个性化诉求。

责任编辑:王超

免责声明:

中国电子银行网发布的专栏、投稿以及征文相关文章,其文字、图片、视频均来源于作者投稿或转载自相关作品方;如涉及未经许可使用作品的问题,请您优先联系我们(联系邮箱:cebnet@cfca.com.cn,电话:400-880-9888),我们会第一时间核实,谢谢配合。